Alors que l’économie européenne navigue entre des cycles de taux d’intérêt durablement élevés et des tensions géopolitiques persistantes, l’investissement santé s’impose comme un rempart de stabilité. Les résultats de l’Observatoire Santé 360° pour le T4 2025, publiés par Euryale Lab, révèlent une dynamique profonde : loin d’être un simple secteur refuge, la santé est devenue un écosystème multi-actifs mature. Cette résilience ne repose plus uniquement sur la démographie, mais sur une transformation structurelle des modes de prise en charge, où l’immobilier, le capital-investissement et les marchés cotés agissent en synergie pour garantir une croissance durable. Les flux financiers se réorientent massivement vers des infrastructures capables de conjuguer utilité sociale et performance financière, marquant ainsi une nouvelle étape dans la maturité du marché de la santé.

- 🚀 Volume historique de 18,5 milliards d’euros en immobilier de santé au T4 2025.

- 📈 Progression de 22,1 % de l’indice MSCI Europe Healthcare, offrant des points d’entrée stratégiques.

- 🔬 Domination du capital-investissement dans l’innovation santé avec des opérations dépassant les 18 milliards de dollars.

- 🌍 Consolidation d’un modèle multi-actifs pour une durabilité santé accrue des portefeuilles.

- 🤖 L’IA clinique et la cybersécurité comme nouveaux moteurs de performance et de sécurité financière.

L’immobilier de santé : analyse approfondie des volumes records au T4 2025

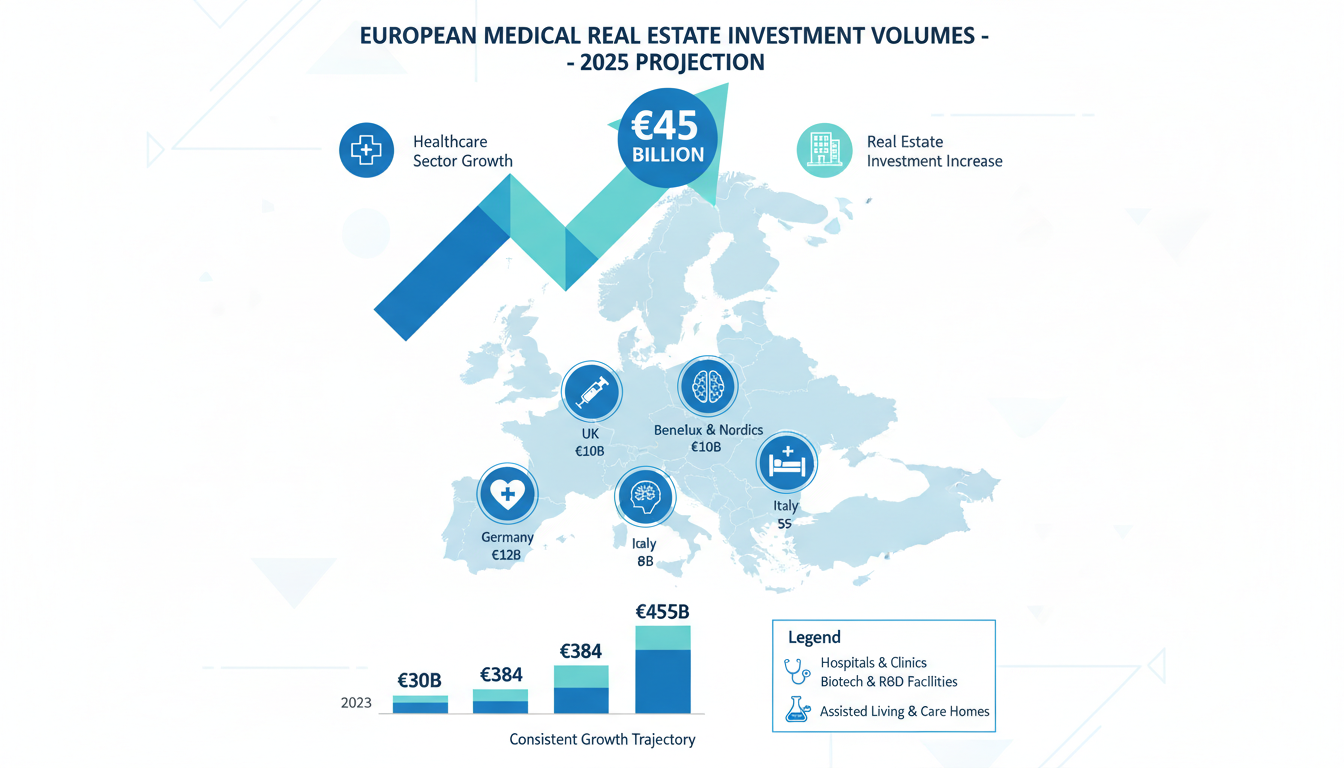

Le secteur de l’immobilier de santé a franchi un cap symbolique au cours de l’année 2025, s’affirmant comme une classe d’actifs incontournable pour les investisseurs institutionnels. Les données consolidées par l’Observatoire Santé 360° au T4 2025 font état de volumes de transactions atteignant 18,5 milliards d’euros à l’échelle européenne. Ce chiffre, qualifié d’historique, témoigne d’un regain d’intérêt marqué, notamment après une période de flottement liée à la remontée brutale des taux directeurs. Contrairement aux segments du bureau ou du commerce, qui ont subi des corrections de valeur significatives, les actifs santé ont maintenu une valorisation robuste. Cette solidité est soutenue par des baux de longue durée et des locataires dont l’activité est décorrélée des cycles de consommation traditionnels.

Imaginez un instant un navire au milieu d’une tempête boursière. Alors que les autres compartiments de l’immobilier tanguent violemment, les cliniques, EHPAD et centres de diagnostic restent stables, ancrés par un besoin de soins qui ne fléchit jamais. Cette dynamique est particulièrement visible au Royaume-Uni, qui a agi comme une locomotive pour l’ensemble du continent. Des acteurs de premier plan comme Welltower, Primary Health Property et CareTrust ont multiplié les opérations d’envergure, consolidant des portefeuilles de cliniques et de maisons de retraite médicalisées. En Europe continentale, l’externalisation immobilière, notamment celle opérée par le groupe Emeis, a également injecté une liquidité bienvenue sur le marché. Ces mouvements stratégiques démontrent que les grands opérateurs préfèrent désormais se concentrer sur leur cœur de métier — le soin — tout en confiant la gestion des murs à des spécialistes du financement médical.

Pour les particuliers souhaitant s’exposer à cette thématique, il est souvent pertinent de passer par un simulateur pour évaluer l’impact d’un tel placement dans leur patrimoine sur sepia-investissement.fr. En 2026, l’accès à ces outils est devenu la norme pour tout investisseur averti cherchant à optimiser sa fiscalité et ses rendements. Les rendements prime observés sur ce segment se stabilisent désormais entre 5 % et 6 %. Ce niveau est aujourd’hui comparable à celui du bureau de qualité ou de l’hôtellerie, mais avec un profil de risque jugé bien moindre par les analystes. La visibilité sur les flux de trésorerie est totale, les gestionnaires de fonds bénéficiant d’une indexation des loyers qui protège les revenus contre l’érosion monétaire. L’immobilier de santé n’est plus perçu comme une niche exotique, mais comme un actif de fond de portefeuille capable de traverser les tempêtes macroéconomiques sans faillir.

Une hybridation des structures pour une robustesse accrue

Au-delà des chiffres, c’est la nature même des investissements qui évolue. On observe une hybridation des structures : les cliniques MCO (Médecine, Chirurgie, Obstétrique) côtoient des centres de diagnostic de proximité et des résidences services seniors haut de gamme. Cette diversification au sein même de la classe d’actifs permet de lisser les risques opérationnels. Les investisseurs ne se contentent plus d’acheter des murs ; ils analysent la qualité de l’exploitant, sa solidité financière et sa capacité à s’adapter aux nouvelles normes environnementales. Cette exigence de qualité renforce la barrière à l’entrée et assure une pérennité aux capitaux engagés, faisant de la santé le sanctuaire de l’immobilier d’entreprise. Pour approfondir, vous pouvez consulter cet article sur la SCPI Pierre Expansion Santé qui illustre parfaitement cette tendance de spécialisation.

Le financement santé s’oriente également vers des actifs plus technologiques. Les plateaux techniques ultra-modernes, loués à des groupes de radiologie ou de biologie, offrent des garanties de long terme exceptionnelles. Pourquoi ? Parce que le coût de déménagement d’un IRM ou d’un laboratoire est tel que le locataire est mécaniquement incité à rester fidèle à son emplacement. C’est cette « adhérence » immobilière qui fait rêver les gestionnaires de fonds. Pour ceux qui souhaitent approfondir cette analyse technique, la lecture du bulletin du T4 2025 permet de comprendre comment les flux se sont répartis géographiquement. Cette répartition montre une Europe à plusieurs vitesses, où la France et l’Allemagne conservent un attrait majeur malgré des contextes réglementaires différents 🏥.

Les marchés cotés de la santé : une résilience portée par des fondamentaux d’acier

L’analyse des marchés boursiers au cours de l’année 2025 offre un contraste saisissant avec le secteur immobilier. Si l’on s’en tient aux chiffres bruts, la thématique santé semble avoir marqué le pas face aux géants de la technologie et de l’intelligence artificielle. Au 31 décembre 2025, l’indice MSCI Europe Healthcare affichait une progression de 22,1 %, un score tout à fait honorable mais en deçà des 32,6 % enregistrés par l’indice global MSCI Europe. Ce décalage ne doit cependant pas être interprété comme une faiblesse structurelle du secteur santé. Il s’agit plutôt d’un ajustement de cycle où les investisseurs ont privilégié des valeurs de croissance explosive au détriment de valeurs plus défensives et régulières, typiques des secteurs santé.

En réalité, les fondamentaux du compartiment boursier de la santé n’ont jamais été aussi solides. La décote actuelle offre même, selon de nombreux experts, un point d’entrée stratégique pour ceux qui envisagent l’investissement sur le long terme. Le secteur bénéficie d’une visibilité exceptionnelle grâce à trois moteurs puissants : le vieillissement démographique inéluctable, la médicalisation croissante des parcours de vie et une vague d’innovation santé sans précédent. L’intégration de l’intelligence artificielle dans la recherche et développement (R&D) commence déjà à réduire les délais de mise sur le marché des nouveaux médicaments, promettant une amélioration des marges pour les grands laboratoires pharmaceutiques dans les trimestres à venir 💊. Dans cette optique, s’appuyer sur une expertise solide via sepia-investissement.fr permet de naviguer avec précision dans ces opportunités boursières.

Dans ce contexte, l’exposition aux actions de santé joue un rôle de stabilisateur de portefeuille. En période de volatilité, ces valeurs réagissent moins violemment aux chocs de marché, car la consommation de soins reste une dépense contrainte, peu importe le climat économique. Les grandes capitalisations européennes du secteur ont d’ailleurs maintenu des politiques de dividendes attractives tout au long de l’année 2025, confirmant leur statut de valeurs de rendement. Pour naviguer dans ces eaux complexes, obtenir un conseil et un accompagnement personnalisé s’avère indispensable afin de sélectionner les titres ou les fonds les plus prometteurs en fonction de leur profil de risque. Il est d’ailleurs intéressant de noter que certains fonds immobiliers intègrent désormais des poches de valeurs cotées pour dynamiser leur performance globale.

Une diversité de sous-secteurs pour piloter le risque financier

L’étude de l’Observatoire Santé 360° souligne également que la santé est un secteur « multi-facettes » en bourse. On y trouve aussi bien des biotechnologies très volatiles que des entreprises de services de soins ou des fabricants de dispositifs médicaux aux revenus ultra-prévisibles. Cette diversité permet de construire des stratégies d’allocation sur mesure. Par exemple, alors que le secteur technologique peut souffrir d’un essoufflement de l’engouement pour l’IA, les entreprises de santé qui utilisent cette même technologie pour optimiser la logistique hospitalière ou la précision chirurgicale voient leur valeur intrinsèque augmenter. C’est cette dimension technologique, souvent sous-estimée dans les indices santé classiques, qui portera la performance de demain.

Enfin, il est crucial de noter que la santé est devenue un enjeu de souveraineté pour les États européens. Les politiques publiques visent désormais à relocaliser la production de médicaments essentiels et à renforcer les systèmes de santé critiques. Ces investissements publics massifs agissent comme un filet de sécurité pour les acteurs privés du secteur, garantissant des débouchés stables et des partenariats public-privé fructueux. La sous-performance boursière de 2025 pourrait donc n’être qu’une parenthèse avant un rattrapage significatif, faisant de l’année 2026 une période charnière pour les investisseurs avertis qui savent lire au-delà des indices globaux. La résilience se cache souvent là où le bruit médiatique est le moins fort 📈.

Le capital-investissement : moteur de l’innovation et de la création de valeur

Si l’immobilier apporte la stabilité et la bourse la liquidité, le capital-investissement (Private Equity) représente sans aucun doute le moteur de croissance le plus dynamique du marché de la santé. Au T4 2025, l’activité transactionnelle sur les marchés privés a été marquée par le retour en force des « mégadeals », ces opérations de fusion-acquisition dépassant les dizaines de milliards de dollars. L’exemple le plus frappant est l’acquisition de la société Hologic pour plus de 18 milliards de dollars, une opération qui a envoyé un signal fort à l’ensemble de la communauté financière. Cette transaction souligne l’intérêt massif pour les segments spécialisés, notamment le diagnostic avancé et la santé féminine (FemTech), des domaines où les besoins non satisfaits restent immenses.

Le financement santé via le capital-investissement se concentre désormais sur des tendances structurelles de long terme. La prévention est devenue le nouveau mot d’ordre des gestionnaires de fonds. Investir dans des entreprises capables de détecter des pathologies à un stade précoce permet non seulement de sauver des vies, mais aussi de réaliser des économies d’échelle colossales pour les systèmes de santé nationaux. C’est ici que se crée la véritable valeur financière : dans la capacité à transformer le parcours de soin traditionnel, souvent curatif et coûteux, en un modèle préventif et optimisé. Les fonds de Private Equity jouent un rôle d’accélérateur, en apportant non seulement les capitaux nécessaires mais aussi une expertise opérationnelle pour scaler les innovations à l’échelle mondiale 🔬.

Comparateur Interactif : Observatoire Santé 360°

Analyse comparative des performances et profils d’investissement au T4 2025.

Quel est votre profil d’investisseur ?

Cliquez pour mettre en évidence le secteur adapté

| Indicateur |

Actif Tangible

Immobilier de Santé

|

Marchés Financiers

Actions Cotées

|

Capital Investissement

Private Equity

|

|---|---|---|---|

| Volume T4 2025 | 18.5 Mds€ |

+22.1%

(MSCI Healthcare)

|

Mégadeal Hologic

(18 Mds$)

|

| Profil de risque | Faible / Modéré | Modéré / Elevé | Elevé |

| Objectif principal | Rendement constant | Liquidité & Croissance | Forte Plus-value |

| Horizon |

8-10 ans

|

3-5 ans

|

5-10 ans

|

Indices de Change (Live API)

Source : Open Finance API (Temps réel)

Besoin d’un conseil personnalisé ?

Nos experts santé T4 2025 sont à votre écoute.

© 2025 Observatoire Santé 360° – Données prévisionnelles

Les États-Unis restent, pour l’instant, l’épicentre de cette effervescence financière. La profondeur de l’écosystème américain, avec ses universités de pointe, ses pôles technologiques et ses véhicules financiers spécialisés, permet de faire émerger des licornes de la santé à un rythme soutenu. Cependant, l’Europe ne reste pas en marge. Des pôles d’excellence en France, en Allemagne et dans les pays nordiques attirent de plus en plus de capitaux internationaux. L’investissement en santé non coté permet d’échapper à la tyrannie des résultats trimestriels propres aux marchés boursiers, offrant ainsi aux entreprises le temps nécessaire pour mener à bien des essais cliniques complexes ou pour déployer des infrastructures numériques de santé à grande échelle.

Une spécialisation accrue des fonds thématiques en 2026

Une tendance majeure observée fin 2025 est la spécialisation accrue des fonds. On ne se contente plus d’investir « dans la santé » de manière généraliste. Les investisseurs privilégient désormais des véhicules thématiques : fonds dédiés à la silver économie, fonds spécialisés dans les maladies rares ou encore fonds axés sur l’IA clinique. Cette segmentation permet une meilleure maîtrise des risques et une identification plus fine des pépites de demain. Pour un investisseur privé, accéder à ces opportunités peut sembler complexe, c’est pourquoi il est recommandé de s’informer sur les résultats des bulletins trimestriels des grands gestionnaires, comme ceux présentés sur sepia-investissement.fr, qui intègrent parfois ces actifs dans des stratégies globales de diversification.

Le capital-investissement agit également comme un laboratoire pour l’immobilier de demain. En finançant le développement de nouveaux concepts, comme les maisons de santé pluriprofessionnelles ou les plateaux techniques partagés, le Private Equity prépare les futurs actifs immobiliers qui viendront alimenter les portefeuilles des investisseurs institutionnels. Cette complémentarité entre les différentes classes d’actifs est l’une des conclusions majeures de l’Observatoire Santé 360°. Le succès d’un investissement réside dans la compréhension de cet écosystème global où chaque euro investi dans l’innovation finit par se traduire en besoins d’infrastructures physiques, bouclant ainsi le cercle vertueux de la création de valeur ✨.

La stratégie multi-actifs : une vision intégrée pour maximiser la résilience globale

Face à la complexité croissante des marchés, les sociétés de gestion les plus performantes ont développé une expertise reconnue en prônant une approche d’investissement multi-actifs. Avec plus de 3,3 milliards d’euros d’actifs sous gestion au 31 décembre 2025, les leaders du marché se sont imposés comme des plateformes sectorielles intégrées. Leur modèle repose sur une conviction forte : pour capter toute la valeur de l’économie de la santé, il ne faut pas se limiter à une seule classe d’actifs. En combinant l’immobilier, les actions cotées et le private equity, on obtient une exposition complète qui permet de jouer sur différents horizons de temps et différents profils de rendement.

Le fleuron de cette stratégie reste les véhicules comme la SCPI Pierval Santé, complétée par des fonds thématiques globaux. Ces outils permettent aux épargnants de devenir copropriétaires d’un parc immobilier de plus de 250 actifs répartis dans neuf pays européens. Cette diversification géographique est un atout majeur pour diluer le risque réglementaire et fiscal propre à chaque nation. Qu’il s’agisse de cliniques en France, de centres de dialyse en Allemagne ou de laboratoires de recherche aux Pays-Bas, chaque actif est sélectionné pour son utilité sociale et sa capacité à générer des revenus pérennes. Pour en savoir plus sur les dynamiques de collecte, lisez cet article sur Euryale et ses 500 millions investis en immobilier de santé 🌍.

Au-delà de l’aspect purement financier, l’intégration d’une stratégie ESG (Environnemental, Social et Gouvernance) est devenue la norme. En 2026, l’impact social d’un investissement est devenu un critère de performance à part entière. Un établissement de santé qui offre un cadre de vie de qualité à ses patients et des conditions de travail optimales à son personnel soignant est un établissement plus rentable à terme. La réduction de la consommation énergétique des bâtiments, la gestion responsable des déchets médicaux et l’accessibilité des soins sont autant de leviers qui renforcent la durabilité santé globale du portefeuille. Ce positionnement éthique n’est pas qu’un simple argument marketing ; c’est une nécessité opérationnelle pour répondre aux exigences des autorités de santé et des investisseurs de demain.

Gestion proactive et agilité face aux mutations structurelles

La gestion proactive des actifs est l’autre pilier de la réussite. Les gestionnaires modernes ne se contentent plus d’acheter et de détenir des immeubles ; ils accompagnent les exploitants dans leur transformation. Cela peut passer par le financement de travaux d’extension, la modernisation des équipements techniques ou l’aide à la digitalisation des services. Cette proximité avec le terrain permet d’anticiper les évolutions du marché et de sécuriser le renouvellement des baux. Dans un monde où les usages évoluent vite, cette agilité est indispensable pour maintenir une performance financière de premier plan et assurer une croissance durable aux capitaux investis par les associés.

Enfin, la crédibilité des grandes stratégies repose sur l’historique de performance et la transparence. En publiant régulièrement les résultats de l’Observatoire Santé 360°, les experts partagent leur vision du marché avec l’ensemble de la communauté financière. Cette démarche pédagogique aide les investisseurs à comprendre les enjeux profonds d’un secteur souvent perçu comme technique. Pour ceux qui s’interrogent sur l’opportunité d’un tel placement, consulter un expert pour le conseil et l’accompagnement est une étape clé pour valider l’adéquation avec ses objectifs patrimoniaux. Pour cela, n’hésitez pas à solliciter un accompagnement via sepia-investissement.fr afin de bâtir une stratégie solide 🛡️.

L’IA et la transition numérique : les nouveaux catalyseurs de la performance santé

L’année 2026 marque un tournant décisif dans l’intégration des technologies numériques au sein de l’écosystème de la santé. Ce qui n’était encore que des projets pilotes au début de la décennie est devenu une réalité opérationnelle qui transforme la rentabilité du secteur. L’intelligence artificielle clinique, par exemple, permet désormais une aide au diagnostic d’une précision inégalée, réduisant les erreurs médicales et optimisant le temps de présence des soignants auprès des patients. Pour les investisseurs, cette mutation technologique est un gage supplémentaire de résilience. Elle permet aux établissements de santé de faire face aux pénuries de personnel tout en maintenant, voire en augmentant, la qualité de service, ce qui sécurise durablement les flux financiers.

La fabrication intelligente et la traçabilité des produits de santé constituent un autre axe majeur de développement. Grâce à la blockchain et aux capteurs IoT (Internet des Objets), la chaîne d’approvisionnement des médicaments et des dispositifs médicaux est devenue plus transparente et plus robuste. Cette durabilité santé logistique est cruciale pour éviter les ruptures de stocks qui ont tant pénalisé le secteur par le passé. En investissant dans des entreprises à la pointe de ces technologies, les fonds de santé s’assurent une exposition à des marchés en pleine explosion, où la demande est mondiale et les barrières technologiques extrêmement élevées. Cette dimension logicielle vient compléter l’aspect physique de l’investissement immobilier, créant un ensemble cohérent et performant 🤖.

L’IA ne se limite pas aux soins proprement dits ; elle révolutionne aussi la gestion administrative et immobilière. Les « Smart Hospitals » utilisent des algorithmes pour optimiser l’occupation des lits, la consommation d’énergie et la maintenance prédictive des équipements lourds (IRM, scanners). Cette efficience opérationnelle se traduit directement par une amélioration de la marge d’exploitation pour les gestionnaires et, par ricochet, par une meilleure sécurité pour les bailleurs immobiliers. L’immobilier de santé devient ainsi intelligent, capable de s’adapter en temps réel aux besoins des patients et aux contraintes économiques. Pour mieux comprendre comment ces données influencent les décisions d’investissement, il est recommandé de solliciter un expert via sepia-investissement.fr pour ajuster sa stratégie patrimoniale.

La cybersécurité : le nouveau pilier de la confiance financière en santé

Par ailleurs, la santé numérique favorise une décentralisation des soins. La télémédecine et les dispositifs de surveillance à distance permettent de suivre les patients chroniques depuis leur domicile, libérant ainsi des places en milieu hospitalier pour les cas les plus complexes. Cette évolution redessine la carte de l’immobilier de santé : on voit apparaître des centres de proximité, plus petits mais plus technologiques, qui viennent compléter les grands pôles hospitaliers. Cette recomposition du paysage offre de nouvelles opportunités de diversification pour les portefeuilles d’actifs santé, en permettant d’investir dans des formats de bâtiments plus flexibles et plus faciles à reconvertir si nécessaire.

Enfin, l’avenir de l’investissement en santé passera par la capacité des acteurs à protéger les données médicales. La cybersécurité est devenue une brique indispensable de l’innovation santé. Les investisseurs privilégient désormais les entreprises qui affichent des protocoles de sécurité inviolables, car une cyberattaque peut paralyser un établissement et détruire sa réputation en quelques heures. En 2026, la confiance numérique est le socle sur lequel repose toute la pyramide de l’investissement santé. Les enseignements du T4 2025 montrent que la santé est désormais indissociable de la technologie, et que les gagnants de demain seront ceux qui sauront marier l’humain, la pierre et l’algorithme avec une vision de long terme 🔒.

Pourquoi l’immobilier de santé est-il considéré comme résilient au T4 2025 ?

Sa résilience provient de baux de très longue durée, d’une indexation des loyers protégeant contre l’inflation et d’une demande de soins totalement décorrélée des cycles économiques classiques.

Quel est l’impact de l’intelligence artificielle sur l’investissement santé en 2026 ?

L’IA améliore l’efficience opérationnelle des établissements, réduit les coûts de diagnostic et optimise la gestion immobilière, ce qui sécurise et augmente les rendements pour les investisseurs.

Comment débuter dans l’investissement santé multi-actifs ?

Il est conseillé de commencer par des SCPI spécialisées en santé tout en diversifiant avec des fonds thématiques cotés ou de capital-investissement pour capter toute la chaîne de valeur du secteur.

Quels sont les chiffres clés de l’Observatoire Santé 360° pour le T4 2025 ?

On retient notamment un volume de 18,5 milliards d’euros en immobilier européen, une hausse de 22,1% du MSCI Healthcare et le retour des mégadeals en capital-investissement.

Il est important de prendre RDV avec un conseiller financier avant tout investissement afin de s’assurer que vos choix correspondent à votre profil de risque et à vos besoins spécifiques.